卓创资讯棕榈油市场分析师张兰兰

【导语】2025年国内棕榈油现货市场价格同比涨幅超9%,主要受到产区供需、生物燃料及相关品带动。2026年在国际局势不确定性、印尼B50政策、季节性供需及国内需求有限的影响下,预计棕榈油价格重心或下探。

2025年高成本带动国内市场走高

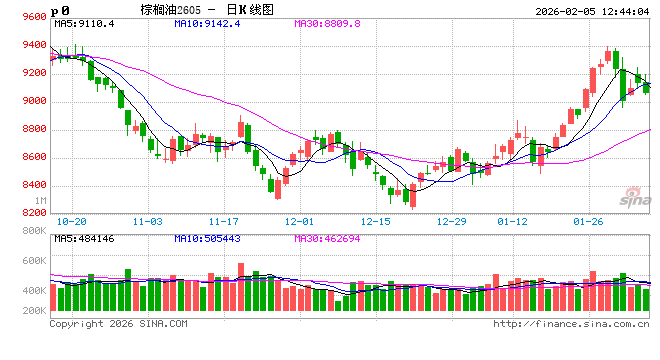

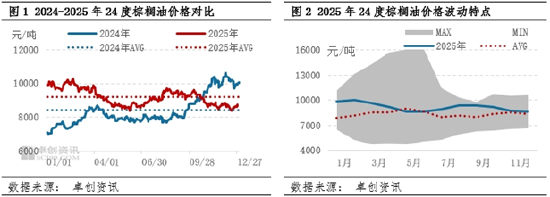

马来西亚和印度尼西亚是全球最主要的棕榈油生产国,占全球总供应量的80%以上,我国主要从马来和印尼进口。国际棕榈油价格以BMD棕榈油价格为行业风向标,所以BMD棕榈油价格变化直接影响了国内棕榈油进口成本。在产区供需、生物燃料政策及相关品等影响下,2025年马来棕榈油期货整体先跌后涨,主力合约年度收盘均价为4233令吉/吨,较2024年均价上涨103令吉/吨,涨幅2.49%。国际棕榈油价格上涨带动进口成本走高,2025年24度棕榈油CFR中国均价为1065美元/吨,同比上涨74美元/吨,涨幅达7.47%。国内棕榈油价格走势与进口成本保持高度联动,受到成本带动,2025年国内棕榈油价格跟随走高,港口24度棕榈油现货年度均价为9187元/吨,较2024年上涨764元/吨,涨幅9.07%。除5-6月外,2025年月度均价普遍高于近五年平均水平,反映整体价格中枢已逐步上移。

受宏观及高溢价修复影响,2025年国内棕榈油季节性规律出现偏离

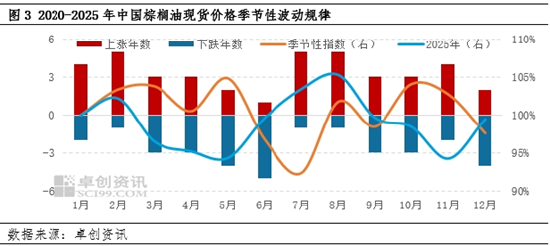

国内棕榈油市场价格呈现出较为明显的季节性特征。即一、四季度价格偏强,二、三季度相对走弱。这一规律主要由国内外生产周期与需求节奏共同驱动:一季度主产区处于减产阶段,供应收紧支撑价格走强;二季度随着产地进入增产周期,进口成本回落,加之国内春节后需求转淡,供强需弱格局推动价格下行;三季度虽受国际需求提振,但国内到港集中、库存累积压制现货涨幅;四季度则因产地再度减产,价格重拾上涨动力。

2025年棕榈油价格走势与典型的季节性规律出现显著偏离,主要受高位溢价修复、宏观压力及国际需求节奏变化等多重因素影响。具体来看,年初因2024年末价格已处于高位区间,一季度面临溢价回调压力,价格未能如常走强。进入二季度,宏观层面利空因素集中释放,加剧市场看空情绪,导致现货价格出现超预期下跌。直至三季度,在国际市场集中备货的推动下,外盘价格强势回升,带动国内价格自低位反弹,形成阶段性上涨行情。而四季度,则由于产地减产周期延后,马棕库存持续高于市场预期,基本面宽松压制,价格出现反季节性下跌。

从季节性指数表现来看,2025年8月涨幅最为显著,指数达105%,主要由于印度节日备货需求拉动;而5月和11月则为全年低点,指数降至94%,5月由于棕榈油产地存在增产压力,11月由于棕榈油产地减产周期延后。这一走势特征表明,在宏观环境和外部需求等非季节性因素影响下,棕榈油价格的年内波动节奏已与传统季节性规律发生明显分化,政策面的不确定性叠加供需端的节奏变化,正在成为影响棕榈油价格波动趋势的重要变量。

2026年棕榈油价格重心或下移

随着2025年四季度产区降雨偏多,市场对2026年棕榈油增产预期增强,全年有望进入相对高产阶段。2026年,产地产量预期增长可能带动棕榈油国际价格中枢下行,我国进口成本支撑相应减弱;另外当前印尼B40政策继续巩固,B50政策不确定性较大,暂时对棕榈油市场无明显上涨驱动。国内市场方面,棕榈油价格偏高,导致市场刚需为主,需求量提升空间或有限,植物油版块间竞争压力犹存,进而制约了棕榈油上涨空间。综合预计,2026年国内棕榈油现货市场将呈现均价重心同比下移的态势,预计2026年国内24度棕榈油现货均价为8928元/吨,同比下跌268元/吨,跌幅2.91%。