炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:六里投资报

著名分析师张忆东在加盟国泰海通后,带领团队发布最新市场研判,明确持股过节、把握市场调整倒车接人时机,布局2-3月春季行情等观点;

同时张忆东认为,黄金长牛逻辑未变,2026年美联储政策易松难紧,日本市场繁荣憧憬或也是情绪虚火,

后续反而需要提防高市内阁加快推进日本修宪扩军,随之而来地缘政治风险的提升,最终助推黄金上行趋势。

据悉,张忆东日前离职兴业证券,现正式加盟国泰海通,拟担任海通国际证券执委会委员,股票研究部主管及首席经济学家,

负责分管股票研究部与股票销售交易部,未来协调研究业务跨境一体化,投身于“投资中国”和“中国投资”的时代潮流。

投资报资料显示,张忆东是卖方研究领域最具影响力的策略分析师之一,已深耕行业20多年,先后十余次获得新财富相关奖项评选第一名,也是新财富总量领域首位钻石分析师。

张忆东指出,前期COMEX黄金期货RSI指标一度升至89.46超买高位;

随着沃什获美联储主席提名、鹰派政策预期发酵,金价大幅回调,投机情绪明显降温,

当前RSI已稳定在55中性水平,交易性虚火减退。

但黄金长期牛市逻辑不变,主要经济体债台高筑、大国博弈等,引发国际货币体系的动荡与重构远没有结束。

对于中国股市,张忆东团队建议可以持股过节,享受春节红包;把握住近期市场调整倒车接人的时机,布局2-3月春季行情。

历史经验看,春节前市场若偏弱,节后随着资金回流与风险偏好修复,市场往往更容易走强。

同时,港股整体卖空成交占比约19%,其中恒生科技指数卖空成交占比快速回升至21%,或有阶段性否极泰来。

具体方向上,首先,回补科技方向。立足“十五五规划”的产业导向,趁市场震荡精选结构。

其次,继续持有价值类资产作为底仓,并适度增加景气度改善的顺周期行业龙头。

投资报(liulishidian)整理精选了张忆东分享的精华内容如下:

恒科卖空快速上升

持股过节享受春节红包

临近春节,政策导向转为积极性和主动性呵护中国股市。

近期随着市场降温,上证4100点以下已经感受到托底的力量。

其次,阶段性否极泰来。

港股整体卖空成交占比约19%,其中恒生科技指数卖空成交占比快速回升至21%。

海外市场已出现阶段性跌深反弹迹象,有利于港股短期反弹。

第三,保险为主的配置型战略投资者,开始趁市场调整而加大增持中国股市。

第四,中国股市春季行情的季节性规律,仍有望起作用。

历史经验看,春节前市场若偏弱,节后随着资金回流与风险偏好修复,市场往往更容易走强。

中国基本面和资金面,才是决定中国股市行情的核心变量。

后续各地两会、全国两会、十五五规划实施、美国总统访华等一系列政治经济和产业层面的催化频出,内外资共振的增量资金将推动今年春季行情。

投资策略上可持股过节,享受春节红包,把握住近期市场调整倒车接客的时机,布局2-3月的春季行情。

回补科技方向

聚焦未来产业+顺周期

投资中国股市关键在于结构亮点。

首先,回补科技方向。

立足“十五五规划”的产业导向,趁市场震荡精选结构。

新牛才牛,未来产业有望确立2026年的科技行情主线:

聚焦商业航天,包括航天新材料及零部件等、太空算力、可控核聚变、脑机接口等领域,精挑细选。

2026年,我国商业航天有望步入高频发射常态化阶段。

中国具备优势的科技制造,且近期调整相对充分的:

AI硬件(通信设备、消费电子)、储能、电网设备、医药、国防军工等。

春节期间相关领域的AI应用:互联网、计算机、传媒、人形机器人等。

其次,继续持有价值类资产作为底仓,并适度增加景气度改善的顺周期行业龙头。

黄金和黄金股:战略性配置型资产,经过近期快速调整之后,又具备了长线布局吸引力。

非银:此前受宽基ETF流出拖累较多、且景气度较高的券商、保险等,后续具备修复空间。

春节消费链:包括汽车、旅游酒店、免税、纺织服装、消费电子等。

立足供给侧逻辑,掘金受益于“反内卷”和“出海”而具备业绩修复弹性的资产,

包括化工、工程机械、房地产产业链、建筑建材、钢铁等领域龙头。

黄金交易情绪已降温

RSI指标已回调至中性水平

前期市场投机交易处于过热当中,

一月底以来,COMEX黄金期货的RSI指数(注:相对强弱指数)已处于70以上的超买区间,并在1月29日达到89.46的高点,

自1月30日沃什获新任美联储主席提名后,

市场将其降息加缩表的政策主张解读为相对鹰派,导致部分资产回吐宽松交易预期,

黄金此前估值偏贵,且仓位较为拥挤,首当其冲受到影响,单日大幅回调逾10%,

此后RSI指数回调,并稳定在55附近的中性水平,

宏观层面的预期差为市场情绪提供了一个降温的契机,交易性虚火减退。

图:黄金投机情绪降温

数据来源:

WIND, 海通国际

黄金长期牛市逻辑不变

根据历史规律,

黄金价格的长期趋势,往往由重大历史事件和地缘政治变动驱动,

黄金对国际格局的大变动与地缘动荡高度敏感。

1970年代黄金的上一轮大牛市的背景正是大国博弈,

而当前处于百年未有之大变局,国际秩序的重构,才是真正推动本次黄金超级大牛市的核心逻辑。

立足于长期趋势,这一轮黄金何时结束,并不由美联储的货币政策决定,

而是取决于动荡的国际局势,何时能达成新的稳定平衡?

美国实际利率、美元指数等,最多影响黄金短期波动,

而如今决定金价长期上涨的主要矛盾或关键变量,已转变为全球秩序和格局的重塑,

特别是主要经济体债台高筑、大国博弈等,引发国际货币体系的动荡与重构远没有结束。

2026年

美联储政策易松难紧

围绕美联储新主席缩表预期的担忧也是虚火,正开始降温,

我们认为2026年美联储政策易松难紧。

沃什提名以来,市场围绕“新官上任三把火” (降息、缩表、通胀是一种选择)的政策博弈升温,

特别是消化缩表的鹰派预期,引发全球资产剧烈波动。

我们认为,2026年美联储短期的政策重点,应该是降息,而不是缩表。

美联储难以缩表,

首先,受到政治约束影响,

缩表与特朗普政府降低债务成本的诉求矛盾,真正的缩表或待下一任总统任期。

此外,受到市场约束,

去年12月美联储刚刚开启扩表,以缓解货币市场流动性不足。

此前我们测算在全球背景下,美国目前或处于低通胀的前沿。

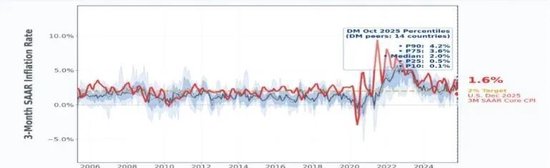

当以3个月平均年化季调率(3M SAAR)衡量时,

美国核心通胀率已连续第二个月运行在美联储2%的目标之下,并低于多数发达市场水平,

也将为降息打开空间,降息节奏和幅度或将超预期。

图:美国对比发达市场国家3M SAAR 核心CPI

数据来源:

WIND, Bloomberg, 海通国际

我们认为,2026年美联储新主席相对于现任可能更鸽派,利好黄金。

对我们的判断形成验证的是,

贝森特2月8日表示,他不认为美联储会迅速采取行动缩减资产负债表,

并指出美联储可能需要长达一年的时间,来对其资产负债表做出决定。

贝森特强调,资产负债表的调整取决于美联储自身的意愿,

如果转向“充裕储备机制”政策,实际需要维持较大的资产负债表规模。

该表态为市场提供了关键的政策预期指引,

表明货币当局在资产负债表管理上采取审慎和观望的态度,为市场的流动性预期提供了较长的缓冲期。

日本选举引发憧憬

可能也是情绪虚火

日本自民党大胜,日股反弹,市场憧憬日本将走向繁荣,这可能也是情绪的虚火。

自民党在众议院一党独大,高市内阁执行力大幅增强,

其促进增长的政策,

包括积极财政、促进企业投资、加强国防、改善基建等,提升了市场对日本繁荣的预期。

但是,现在并不是和平与发展为主旋律的时代,而是大国博弈的时代,

美国带头挑战国际秩序、对实力对抗推崇备至。

所以,后续需要提防高市政府加快推进日本修宪扩军,

随之而来的,是长期潜在的地缘政治风险或将不断提升,

最终,助推黄金长期上行趋势。