2026年开年以来,A股上市银行2025年度业绩快报陆续出炉。

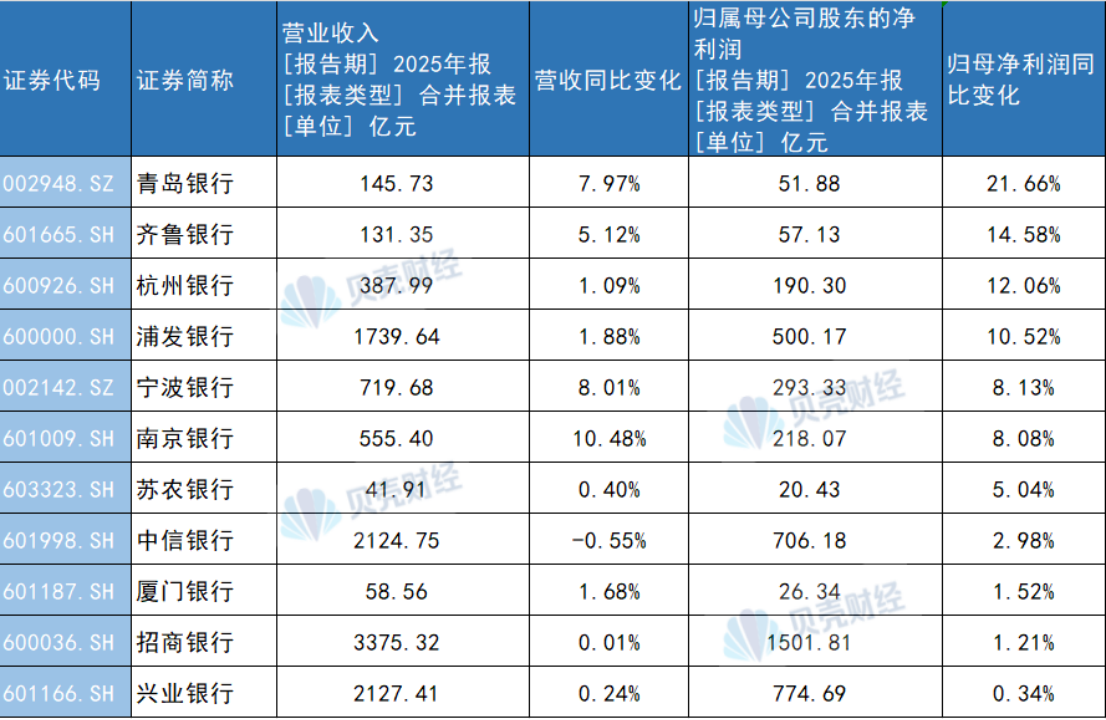

截至2月5日,已有11家A股上市银行披露去年业绩情况,包括招商银行、兴业银行、中信银行、浦发银行4家股份制银行,青岛银行、齐鲁银行、杭州银行、宁波银行、南京银行、厦门银行6家城商行,以及苏农银行1家农商行。

从营收规模上看,招商银行以3375.32亿元营收位列第一,其次是兴业银行、中信银行,营收规模均超过2000亿元。多家城商行业绩表现亮眼,青岛银行2025年归母净利润同比大幅增长21.66%至51.88亿元,齐鲁银行、杭州银行归母净利润同比涨幅也均超10%。

苏商银行特约研究员武泽伟指出,2025年城商行业绩普遍向好的核心驱动力源于多个方面,首先是深度融入并受益于区域经济的复苏与发展。其次是战略聚焦与业务结构的主动优化。最后是得益于前期审慎的风险管理和持续的存量风险化解。资产质量保持稳定甚至改善,使得银行能够减少拨备计提对利润的侵蚀,从而在营收增长时更充分地释放利润。

多家城商行净利润涨幅领先 青岛银行成“黑马”

已披露业绩的11家上市银行中,除中信银行外,均实现2025年营收、净利润双增长,青岛银行、齐鲁银行、杭州银行净利润涨幅领先。

2025年,青岛银行归母净利润51.88亿元,比上年增加9.24亿元,增长21.66%;营业收入145.73亿元,比上年增加10.75亿元,增长7.97%;加权平均净资产收益率(ROE)12.68%,比上年提高1.17个百分点。

齐鲁银行2025年实现营收131.35亿元,同比增长5.12%,其中净息差 1.53%,同比提高2BP;归母净利润57.13亿元,同比增长14.58%。杭州银行2025年实现营收387.99亿元,同比增长1.09%;归母净利润190.30亿元,同比增长12.06%。

利息净收入、手续费及佣金净收入为城商行业绩增长提供了重要支撑。根据公告,南京银行利息净收入同比增长超30%,齐鲁银行、杭州银行、宁波银行、厦门银行利息净收入分别同比增长16.48%、12.83%、10.77%、4.66%。杭州银行、宁波银行手续费及佣金净收入分别同比增长13.10%、30.72%。

“城商行要持续巩固利息净收入与手续费收入优势,需采取精细化和差异化的经营策略。”武泽伟表示,对于利息净收入,关键在于实施更为科学的资产负债管理。

武泽伟称,对于手续费及佣金净收入,核心在于坚定推进轻资本转型,打造财富管理、投资银行等领域的专业能力。重点是以客户资产配置需求为中心,提供综合化、一站式的金融服务方案,提升客户黏性与中间业务贡献度,形成穿越周期的稳定收入来源。

招联首席经济学家、上海金融与发展实验室副主任董希淼表示,总体而言,2025年我国上市银行中间业务收入走出前两年的低迷,呈现出明显的回暖态势。银行中间业务增长引擎主要是财富管理与投行驱动增长,与资本市场回暖带动的代理业务(理财、基金、黄金)和投行业务密切相关。

13家城商行总资产破万亿 “万亿银行”能否扩列?

资产规模上看,宁波银行、南京银行、杭州银行位列“万亿银行”队列,截至2025年末,三家银行资产总额分别为3.63万亿元、3.02万亿元、2.36万亿元。而青岛银行、齐鲁银行、厦门银行资产总额则分别为8149.6亿元、8043.8亿元、4531.0亿元。

具体来看,截至2025年末,宁波银行贷款和垫款总额1.73万亿元,较年初增加2572.50亿元,增长17.43%,占总资产比重47.77%,较年初提升0.54个百分点。

南京银行各项存款总额1.67万亿元,较上年末增长11.67%;各项贷款总额 1.42万亿元,较上年末增长13.37%。杭州银行总资产2.36万亿元,较上年末增长11.96%;贷款总额1.07万亿元,较上年末增长14.33%;存款总额1.44万亿元,较上年末增长13.20%。

值得一提的是,截至2025年三季度末,42家A股上市银行中有13家城商行跻身“万亿银行”队列,按资产总额排序,宁波银行、南京银行、杭州银行在13家城商行中分别位列第4位、第7位、第8位,江苏银行以4.93万亿元总资产位列城商行首位。

“不同规模的城商行因资源禀赋和战略定位不同,其发展潜力各具特色。头部城商行资产规模已迈入万亿乃至两万亿级别,其潜力在于综合化与领先性。它们可以依托资本、科技和品牌优势,在服务大型企业、复杂投融资、财富管理等领域与全国性银行展开竞争,并有机会成为特定金融领域的区域乃至全国标杆。”

武泽伟指出,规模居中或快速增长的城商行,潜力则在于特色化与专业化。它们更应聚焦于深耕区域内的优势产业,例如科创、供应链、绿色发展等,形成行业专精的金融服务能力,构建独特的竞争壁垒。

对于规模相对较小的城商行,“小而美”与深度下沉是核心潜力。它们决策链条短、反应迅速,能极致地贴近本地社区与小微企业,提供高度定制化、敏捷温暖的服务,从而在特定区域内建立起极高的客户忠诚度和市场口碑。

多家城商行不良贷款率下降资产质量持续改善

从资产质量上看,截至2025年末,净利润涨幅靠前的青岛银行、齐鲁银行、杭州银行不良贷款率分别为0.97%、 1.05%、0.76%,分别比上年末下降0.17个百分点、下降0.14个百分点、持平。宁波银行、南京银行、厦门银行不良贷款率也维持在较低水平,分别为0.76%、0.83%、0.77%。

拨备覆盖率方面,截至2025年末,杭州银行拨备覆盖率502.24%,拨备水平相对充足。青岛银行拨备覆盖率292.30%,比上年末提高50.98个百分点;齐鲁银行拨备覆盖率 355.91%,较上年末提高 33.53 个百分点。宁波银行、南京银行、厦门银行拨备覆盖率分别为373.16%、313.31%、312.63%

金融监管总局数据显示,2025年三季度末,商业银行不良贷款余额3.5万亿元,较上季末增加883亿元;商业银行不良贷款率1.52%,较上季末上升0.03个百分点;商业银行贷款损失准备余额为7.3万亿元,较上季末增加174亿元;拨备覆盖率为207.15%,贷款拨备率为3.14%。

“资产端需坚持服务实体经济的导向,在风险可控的前提下,将贷款优先配置到区域经济中有成长性的产业和客户,确保生息资产规模与收益率的稳定。”武泽伟称。

武泽伟表示,2025年城商行资产质量持续改善,是宏观环境、政策支持与银行自身努力共同作用的结果。从外部看,一系列稳定宏观经济的政策逐步显效,部分重点领域的风险化解工作取得进展,为银行提供了相对有利的经营环境。从内部看,银行主动的风险管控措施至关重要,同时,综合运用多种手段加大不良资产的清收处置力度,实现了存量风险的有效压降。